W artykule

- Ryczałt czy VAT?-charakterystyka form opodatkowania

- Ryczałt jako jedna z form opodatkowania

- Kto może korzystać z ryczałtu?

- Stawki ryczałtu - jakie występują?

- VAT-podatek od towarów i usług

- Kto zwolniony jest z bycia czynnym podatnikiem VAT?

- Kto zobowiązany jest do bycia czynnym podatnikiem VAT?

- Stawki podatku VAT w Polsce

- Ryczałt czy VAT?- obie formy w jednej

- Ryczałt i VAT w systemie wfirma

Zwiń

Ryczałt czy VAT?Przedsiębiorca zakładając swoją działalność gospodarczą musi odpowiedzieć na te pytanie. Celem każdego podatnika jest uzyskanie jak największego zysku w swoje firmie, dlatego dobrze jest zapoznać się z obiema możliwościami. Oczywiście każda z tych form ma swoje wady i zalety. Ryczałt oraz VAT różnią się w niejednym aspekcie, m. in. w wysokości stawki czy dokumentacji. Przy czym należy zaznaczyć, że ryczałt oraz VAT to dwie różne formy opodatkowania - ryczałt, w przeciwieństwie do VAT-u, jest podatkiem dochodowym. Charakterystykę obu form przedstawimy w dalszej części.

Natomiast w art. 43 ust.1 ustawy o VAT, ustawodawca przewidział zwolnienie przedmiotowe dla m.in. usług w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia, oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, wykonywane w ramach działalności leczniczej przez podmioty lecznicze. Wówczas tegoż zwolnienia nie obowiązuje żaden limit.

Ryczałt i VAT- porównanie

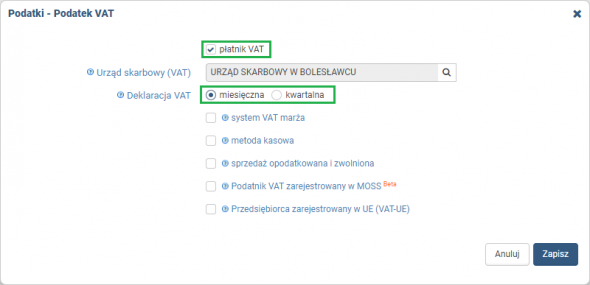

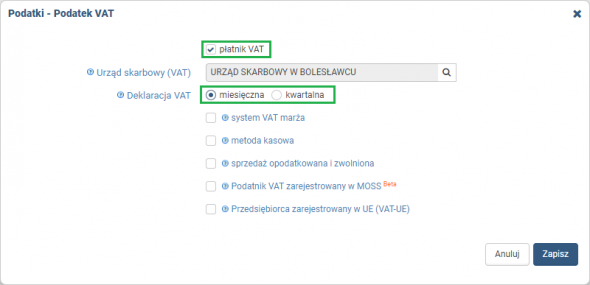

Następnym krokiem jest ustawienie informacji, dotyczącej podatku VAT przez zakładkę: USTAWIENIA >> PODATKI >> PODATEK VAT. W celu oznaczenia bycia czynnym podatnikiem VAT należy zaznaczyć funkcję PŁATNIK VAT i wskazać okresy za które składane będą deklaracje VAT.

Następnym krokiem jest ustawienie informacji, dotyczącej podatku VAT przez zakładkę: USTAWIENIA >> PODATKI >> PODATEK VAT. W celu oznaczenia bycia czynnym podatnikiem VAT należy zaznaczyć funkcję PŁATNIK VAT i wskazać okresy za które składane będą deklaracje VAT.

Ryczałt czy VAT?-charakterystyka form opodatkowania

Ryczałt jako jedna z form opodatkowania

Ryczałt regulowany jest przez ustawę o zryczałtowanym podatku dochodowym. W formie tej podstawą opodatkowania są zapisy dokonywane w ewidencji przychodów - osiągane przychody. Wynika to z faktu, że do wyliczenia podatku nie uwzględniane są koszty podatkowe. Przy ryczałcie składane jest zeznanie roczne do dnia 31 stycznia następnego roku podatkowego na formularzu PIT-28.Kto może korzystać z ryczałtu?

Nie każdy podatnik może wybrać ryczałt jako formę opodatkowania. Z tej formy opodatkowania mogą skorzystać przedsiębiorcy prowadzący działalność gospodarczą w formie indywidualnej lub spółki osobowej. Przy czym należy mieć na uwadze, że na podstawie art. 6 pkt. 4 oraz art. 8 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, takiej możliwości nie mają m.in.:- przedsiębiorcy, którzy uzyskali w poprzednim roku podatkowym przychód w kwocie co najmniej 250 000 euro

- przedsiębiorcy, którzy osiągają przychód z: -prowadzenia aptek -udzielania pożyczek pod zastaw(lombard) -kupna i sprzedaży wartości dewizowych

- przedsiębiorcy wytwarzający wyroby opodatkowane podatkiem akcyzowym(na podstawie innych przepisów)

- po zmianie działalności wykonywanej samodzielnie na działalność wykonywaną na imię obojga małżonków oraz w sytuacji odwrotnej

Stawki ryczałtu - jakie występują?

Ryczałt, zgodnie z art.12 ustawy o zryczałtowanym podatku dochodowym, wyróżnia się niskimi stawkami podatku.Stawki te różnią się w zależności od formy prowadzonej działalności. Obowiązujące stawki w 2018 r.:- 20% (wolne zawody: lekarze, pielęgniarki)

- 17% (usługi zarządzania nieruchomościami na zlecenie, sprzedaży hurtowej pojazdów samochodowych)

- 12,5% (przychody z tytułu umowy najmu, jeżeli roczne dochody z najmu przekraczają 100 000 zł od nadwyżki przychodów ponad tą kwotę)

- 10% (przychody z odpłatnego zbycia praw majątkowych lub nieruchomości)

- 8,5% (przychody z działalności gastronomicznej (sprzedaż napojów o zawartości alkoholu powyżej 1,5 %) oraz świadczenia usług wychowania przedszkolnego)

- 5,5% (przychody z uzyskanej prowizji z działalności handlowej związanej ze sprzedażą znaczków pocztowych oraz miesięcznych, żetonów)

- 3% ( przychody z działalności usługowej w zakresie handlu)

- 2% (przychody ze sprzedaży wyrobów przetworzonych w inny sposób niż przemysłowy produktów roślinnych i zwierzęcych)

VAT-podatek od towarów i usług

Zastanawiając się nad pytaniem: Ryczałt czy VAT, należy zapoznać się z dokładną charakterystyką podatku VAT. Jest to podatek od towarów i usług, który dotyczy konsumentów jak również sprzedawców. Podatek VAT należy do podatków pośrednich, gdyż zawiera się go w cenie transakcji oraz opłacany jest bezpośrednio przez nabywcę. Więc w rezultacie nie jest opłacany bezpośrednio w urzędzie skarbowym.Kto zwolniony jest z bycia czynnym podatnikiem VAT?

Nie każdy przedsiębiorca zobowiązany jest do bycia czynnym podatnikiem VAT. W związku z czym, przedsiębiorcy skorzystać mogą ze zwolnienia podmiotowego oraz przedmiotowego z VAT. Zgodnie z art. 113 ust. 13 ustawy o VAT ze zwolnienia podmiotowego mogą skorzystać przedsiębiorcy, których wartość sprzedaży w poprzednim roku podatkowym nie przekroczyła kwoty 200 000 zł. Natomiast w przypadku założenia firmy w trakcie roku, podatnik oblicza proporcję mnożąc limit VAT przez liczbę dni od rozpoczęcia sprzedaży do końca roku, następnie dzieli otrzymaną liczbę przez liczbę dni w danym roku. Przykład 1. Podatnik zakłada firmę 21.09.2018 r. Do końca roku pozostało 102 dni. ( 200 000* 102)/365 = 55.890,41 zł Jeśli przedsiębiorca przekroczy daną kwotę ( 55.890,41 zł), zobowiązany jest do zarejestrowania się jako czynny podatnik VAT.Do wartości sprzedaży (która brana jest pod uwagę przy limicie zwolnienia) nie wlicza się:

|

| Podatnicy, którzy dobrowolnie chcą zrezygnować ze zwolnienia, zobowiązani są do złożenia formularza VAT-R do urzędu skarbowego przed początkiem miesiąca, w którym rezygnują ze zwolnienia. |

Kto zobowiązany jest do bycia czynnym podatnikiem VAT?

Zgodnie z art. 113 ust.13 ustawy o VAT niektórzy przedsiębiorcy zobowiązani są do bycia czynnymi podatnikami VAT, należą do nich podatnicy, którzy:- dokonują dostaw m. in.: -towarów opodatkowanych podatkiem akcyzowym, wyjątek stanowi energia elektryczna, wyroby tytoniowe, samochody osobowe( nie dotyczy nowych środków transportu)zaliczane przez podatnika do środków trwałych -budynków, budowli lub ich części w ramach pierwszego zasiedlenia lub przed nim -terenów budowlanych -nowych środków transportu

- świadczą usługi: -prawnicze -w zakresie doradztwa z wyjątkiem niektórych przypadkach doradztwa rolniczego -jubilerskie

- nie posiadają siedziby działalności gospodarczej na terytorium kraju

Stawki podatku VAT w Polsce

Podstawową stawką VAT w Polsce jest 23%. Jednak w niektórych przypadkach podatnik może skorzystać z obniżonej stawki VAT. Wyróżniamy następujące stawki VAT:| 23% | 0 % |

| podstawowa stawka VAT | dla wewnątrzwspólnotowej dostawy towarów oraz eksportu towarów |

| 8% | 5% |

| dotyczy m.in. robót budowlano-montażowych, remontów i robót konserwacyjnych związanych z budownictwem mieszkaniowym i infrastrukturą towarzyszącą, obiekty budownictwa mieszkaniowego lub ich części z wyjątkiem lokali użytkowych, niektórych usług gastronomicznych | zgodnie z załącznikiem 10 ustawy o VAT, stawka ta dotyczy towarów takich jak m. in. zwierząt żywych, ryb, mięsa, przypraw, wyrobów mleczarskich, warzyw, pieczywa, gotowych posiłków i dań z wyjątkiem produktów o zawartości alkoholu powyżej 1,2 %, książki drukowane, mapy, książki na dyskach i innych nośnikach |

| Ryczałt | VAT | |

| limit | 250 000 euro | 200 000 zł (aby móc korzystać ze zwolnienia z VAT) |

| termin rozliczenia | do 20 dnia następnego miesiąca, następującego po miesiącu rozliczenia (bądź kwartału) | do 25. dnia każdego miesiąca za miesiąc poprzedni, bądź w przypadku rozliczeń kwartalnych do 25. dnia miesiąca następującego po kwartale |

| dokument rozliczający | PIT-28 | VAT-7/7K |

| dokument rejestrujący | CEIDG-1 | VAT-R |

| stawki | 20%;17%;12,5%;10%;8,5%; 5,5%;3%;2% | 23%;8%,5%,0% |

Ryczałt czy VAT?- obie formy w jednej

Przedsiębiorca może prowadzić działalność na ryczałcie i jednocześnie:- być czynnym podatnikiem VAT bądź

- korzystać ze zwolnienia z VAT

Ryczałt i VAT w systemie wfirma

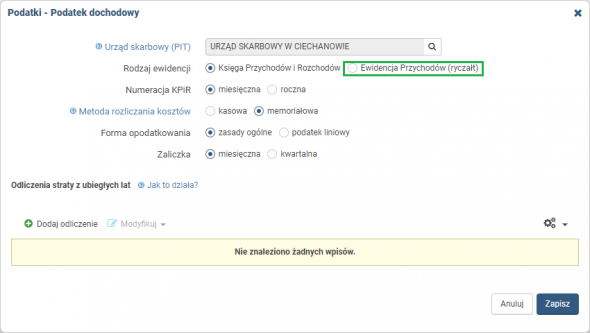

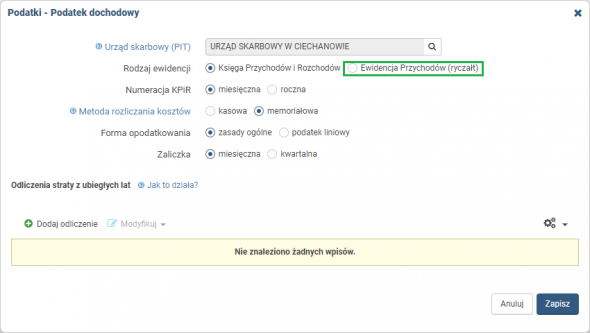

W celu ustawienia w systemie wfirma.pl formy opodatkowania ryczałt oraz bycia czynnym podatnikiem VAT należy przejść do zakładki USTAWIENIA >> PODATKI >> PODATEK DOCHODOWY. W wyświetlonym oknie w pozycji “Rodzaj ewidencji” wybieramy EWIDENCJA PRZYCHODÓW (RYCZAŁT). Następnym krokiem jest ustawienie informacji, dotyczącej podatku VAT przez zakładkę: USTAWIENIA >> PODATKI >> PODATEK VAT. W celu oznaczenia bycia czynnym podatnikiem VAT należy zaznaczyć funkcję PŁATNIK VAT i wskazać okresy za które składane będą deklaracje VAT.

Następnym krokiem jest ustawienie informacji, dotyczącej podatku VAT przez zakładkę: USTAWIENIA >> PODATKI >> PODATEK VAT. W celu oznaczenia bycia czynnym podatnikiem VAT należy zaznaczyć funkcję PŁATNIK VAT i wskazać okresy za które składane będą deklaracje VAT.